Mié, 08/14/2019 - 12:38

- Mujer Profesional + Finanzas

Conoce las fechas importantes que te ayudarán a entender cómo opera el ciclo de facturación. Además cómo ganar 50 días libre de intereses. ¡Tu bolsillo te lo agradecerá!

Una tarjeta de crédito no es una extensión de tu salario. Es un instrumento financiero que permite la adquisición de bienes y servicios mediante un crédito revolvente o línea de crédito, con la condición de que el usuario devuelva el importe dispuesto y a su vez pague los intereses, comisiones y gastos que apliquen, en el tiempo acordado.

Según datos de la Superintendencia de Bancos de Panamá a diciembre de 2018 la deuda proveniente de tarjetas de crédito totalizó 2,482 millones de dólares (21% del total del crédito de consumo del Sistema Bancario Nacional). El uso ha crecido de manera constante, pero no ha venido acompañado de una cultura financiera que permita aprovechar las ventajas de este producto bancario. Más bien, la falta de conocimiento en el manejo de tarjetas de crédito ha dado pie para que miles de panameños se endeuden, sin un propósito real, por el uso inadecuado de las mismas, poniendo en riesgo el poder adquisitivo de muchas familias.

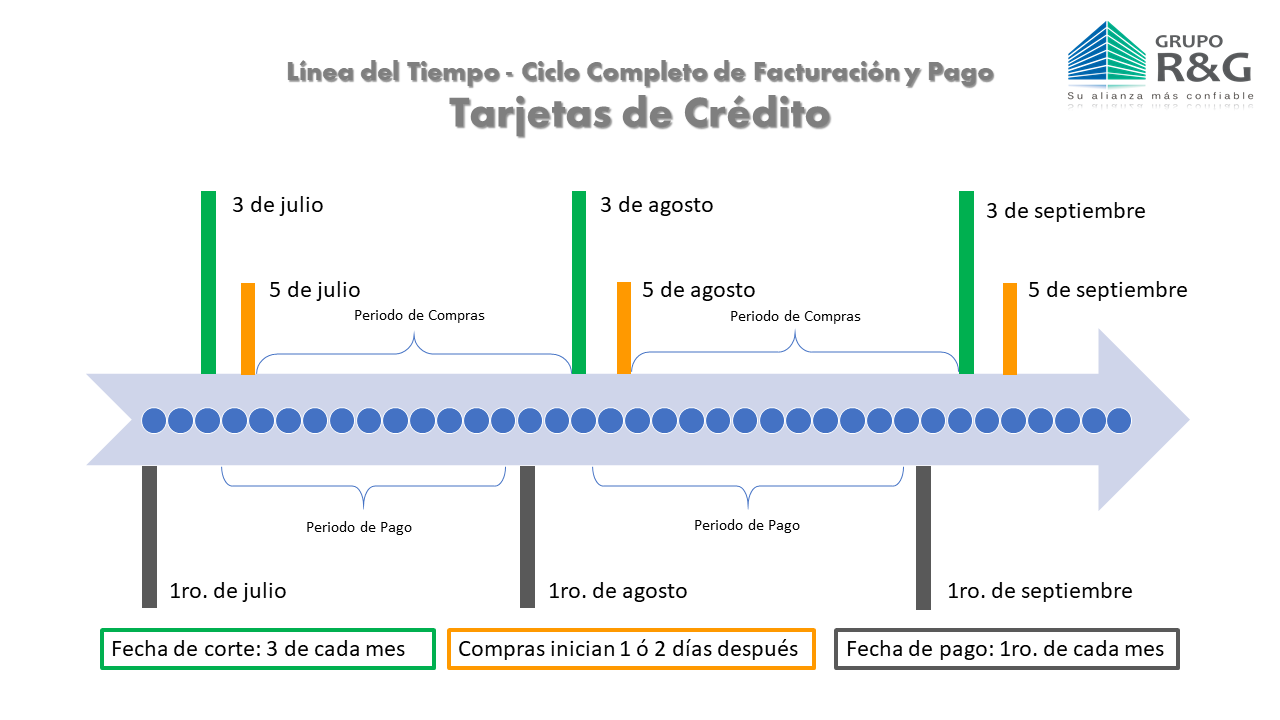

Si quieres usar correctamente una tarjeta, siempre debes tener presente dos fechas importantes que te ayudarán a entender cómo opera el ciclo de facturación, para que aproveches los días sin cargos de financiamiento que podrás disfrutar cada mes:

Fecha de corte. Establecida por el banco emisor para el cierre del registro de compras y pagos efectuados, marcando así el fin de un período y el inicio de otro. A partir de esta fecha la entidad bancaria establece un lapso de hasta 20 días calendarios para pagar.

Fecha de pago (“antes de”). Es la fecha límite que define el banco para pagar. Debes pagar “antes de” la fecha indicada, de manera que mantengas tu cuenta al corriente y el banco no te penalice por pago atrasado.

Ambas fechas son las mismas cada mes y vienen detalladas en tu estado de cuenta mensual, así no tendrás confusión.

Aplica los siguientes consejos para ganar hasta 50 días libres de intereses:

- Realiza tus compras a partir del día después de la fecha de corte. Si tu fecha de corte es el día 1 de cada mes, entonces podrás realizar tus compras el día 2. Si el día 1 del mes cae domingo o feriado, espera 2 días después de la fecha de corte. Así ganarás los 30 días entre cada fecha de corte y luego los 20 días que otorga el banco para pagar.

- A la hora de realizar un pago, hazlo 2 o 3 días antes de la fecha límite de pago, ya que pueden ocurrir contratiempos. Si pagas en cheque considera los días de retención.

- Para evitar los cargos por financiamiento, paga la totalidad de lo adeudado en el estado de cuenta mensual de tu tarjeta de crédito. Esto lo lograrás teniendo una planificación ordenada de tus gastos donde cada compra que hagas con la tarjeta deberá tener su partida en tu presupuesto mensual. Ten en cuenta que 50 días representan 3 quincenas para pagar el total de lo adeudado, de esta no forma no sentirás el peso del pago en una sola quincena.

- En cada estado de cuenta mensual el banco proporciona tres opciones para pagar: la totalidad de la deuda, una parte de ella o el pago mínimo indicado. Olvídate del pago mínimo, con este hábito nunca saldrás de la deuda.

En resumen, una tarjeta de crédito puede ser muy beneficiosa si la sabes utilizar, pero a la vez muy peligrosa si no la empleas con responsabilidad. Te comparto algunos de sus beneficios y desventajas de este producto:

Beneficios de usarlas

- Permite realizar compras en cualquier momento.

- Ofrece seguridad al no tener que mantener dinero en efectivo en la cartera.

- Permite realizar compras por Internet de manera fácil y segura.

- El simple hecho de poseer una tarjeta de crédito con buen manejo puede facilitar el acceso a otros productos financieros.

Desventajas

- Gastar dinero plástico es más fácil y menos doloroso que gastar dinero en efectivo.

- Las tarjetas de crédito nos hacen tolerar precios más altos y nos crean la ilusión de contar con más dinero disponible.

- Los beneficios y recompensas de las tarjetas de crédito sirven de excusa para evitar racionalizar su uso.

- El dinero plástico muchas veces inhibe nuestra fuerza de voluntad e impide mantenernos dentro de un presupuesto.

Si aún no has puesto en práctica estos consejos, te recomiendo que a partir de este mes prepares tu presupuesto e incluyas una partida para cada gasto diario que realizas. Recuerda que una tarjeta de crédito no es una extensión de tu salario. Utilízala con inteligencia y no te dejes llevar por compras compulsivas motivadas por deseos y no por necesidades. Evalúa cada gasto que vayas a realizar e incluye la política de las 72 horas. Si cruzas esta barrera del tiempo, habrás fortalecido tu fuerza de voluntad y poco a poco habrás cambiado tus patrones de consumo y de pago. Vivir libre de deudas de tarjetas de crédito es POSIBLE.

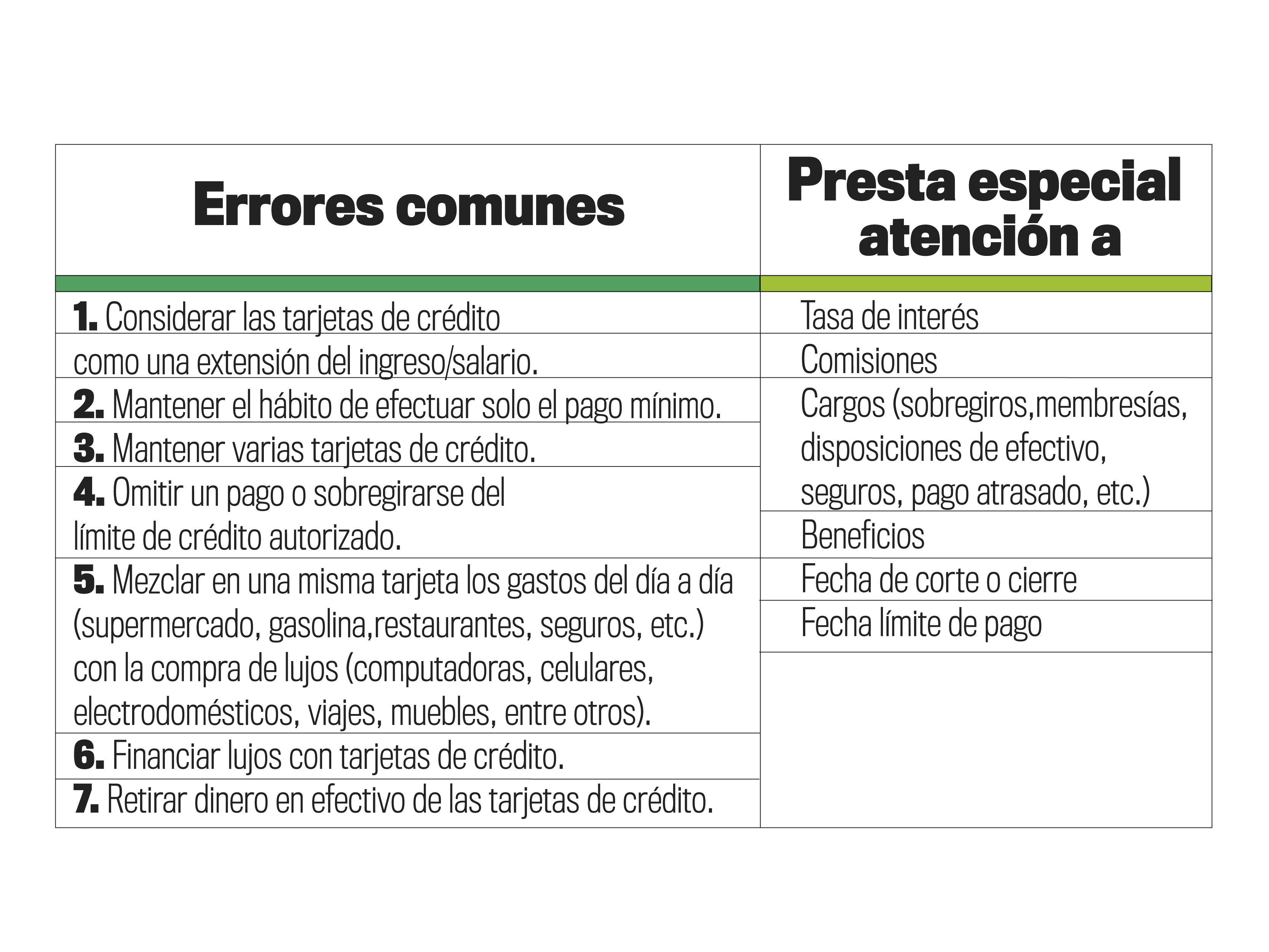

Errores comunes

1. Considerar las tarjetas de crédito co mo una extensión del ingreso /salario

2. Mantener el hábito de efectuar solo el pago mínimo

3. Mantener varias tarjetas de crédito.

4. Omitir un pago o sobregirarse del límite de crédito autorizado

5. Mezclar en una misma tarjeta los gastos de l d ía a día (supermercado gasolina, restaurantes, seguros, con la compra de lujos computadoras celulares, electrodomésticos, viajes, muebles, entre otros

6. Financiar lujos con tarjetas de crédito.

7. Retirar dinero en efectivo de las tarjeta s de crédito.

Presta especial atención a:

Tasa de interés

Comisiones cargos (sobregiros, membresías, disposiciones de efectivo, seguros, pago atrasado, etc.)

Beneficios

Fecha de corte o cierre

Fecha límite de pago

Leer más: Consejos prácticos y sencillos para salir de las deudas